Maman j’ai raté l’IRA

Par Guido Bolliger, CIO chez Asteria IM

L’Inflation Reduction Act (IRA) est le nom de la nouvelle législation qui renforce l’engagement des Etats-Unis pour une transition énergétique durable et économiquement viable. A long-terme, elle aura un effet très favorable pour les entreprises qui s’engagent sur la voie de la transition climatique ou qui fournissent des produits permettant d’y arriver.

La volatilité ambiante prévalant sur les marchés financiers, l’inflation galopante et les risques de récession ont relégués le passage de l’IRA au second plan lors de son adoption au cours du mois d’août dernier. Personne ou presque n’en a parlé. Pourtant cette nouvelle loi marque un tournant décisif dans la politique climatique des États-Unis. Elle n’est pas entièrement dédiée à la transition climatique mais la grande partie des investissements prévus par la loi le sont.

L’IRA en résumé

En matière climatique, la loi poursuit deux objectifs distincts. Premièrement, dans un contexte géopolitique plus que tendu, assurer l’indépendance énergétique à long-terme des Etats-Unis. Deuxièmement, accélérer les progrès du pays en matière de transition climatique tout en générant des emplois et en évitant un effet « gilets jaunes ». La loi se veut incitative plutôt que punitive. En d’autres termes, elle met l’accent sur la carotte et pas le bâton.

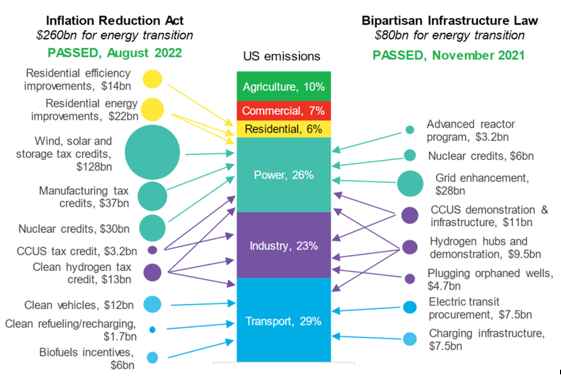

Concrètement, le gouvernement américain va investir 340 milliards de dollar sous forme d’abattements fiscaux afin de combattre le réchauffement climatique : 260 milliards pour l’IRA et 80 milliards pour loi sur l’infrastructure votée fin 2021. Le graphique ci-dessous détaille les investissements prévus par le gouvernement. Elle s’adresse aux sociétés mais aussi aux particuliers qui souhaitent, par exemple, améliorer l’efficience énergétique de leurs biens immobiliers ou acquérir des véhicules électriques.

Source : BloombergNEF

Impact espéré sur l’économie

Grâce à la transition énergétique, le gouvernement américain espère créer 900’000 nouveaux emplois par an jusqu’en 2030. A court terme, on peut émettre des doutes sur la capacité d’une loi appelée «Inflation Reduction Act» à combattre l’inflation grâce à une politique fiscale expansionniste. A long-terme, c’est envisageable puisque l’accélération des innovations technologiques devraient rendre les prix des énergies renouvelables encore plus compétitifs et surtout moins volatils que ceux des énergies fossiles. Comme le montre le graphique ci-dessus, les principaux bénéficiaires de cette loi sont les membres de la chaîne de valeur de l’énergie renouvelable (solaire, éolien et batteries) ainsi que les acteurs impliqués dans le domaine de la mobilité douce (véhicules électriques, bio-fuels, etc.).

Comment les investisseurs peuvent en profiter ?

Deux types de stratégies permettent aux investisseurs de s’exposer à la transition climatique:

- Stratégie d’impact qui investit dans les sociétés dont les produits, biens et services permettent de réduire les émissions de Co2 soit directement (batteries, pompes à chaleur, matériaux d’isolation, etc.) ou indirectement (micro-processeurs, producteurs de turbines, de lithium, logiciels d’optimisation des circuits électriques, etc.)

- Stratégie de transition qui investit dans les sociétés à impact positif et dans les sociétés qui émettent une grande quantité de Co2 (ciment, acier, chimiques) mais qui s’engagent à réduire ces émissions. Par la réduction de leur dépendance aux énergies fossiles, ces sociétés verront leur valorisation s’améliorer de manière significative à long-terme.

Depuis quelques mois, la hausse des prix du pétrole et de certaines matières premières a bénéficié aux entreprises qui émettent énormément de Co2. En 2022, le secteur de l’énergie fossile fait bien mieux que les sociétés actives dans le renouvelable. Les sociétés à impact ont subi une forte révision à la baisse de leurs valorisations.

Afin de ne pas rater le train, pas l’avion, il est donc temps d’en profiter pour s’exposer à long-terme à la révolution climatique. Elle s’annonce tout aussi fructueuse que la révolution technologique des 30 dernières années.

Retrouvez l’ensemble de nos articles Business