En quoi les perspectives de taux sur les marchés émergents sont-elle réjouissantes

Photo Nick Eisinger ©Vanguard

Par Nick Eisinger, Co-head of Emerging Markets Active Fixed Income chez Vanguard

A condition de faire preuve d’un peu de patience, les investisseurs devraient pouvoir saisir une occasion confortable de bénéficier de la remontée des taux sur les marchés émergents (EM). Bien qu’il ne soit pas encore possible d’annoncer officiellement l’atteinte du pic de l’inflation dans les EM, l’analyse nous laisse à penser que nous en sommes proches et que cette désinflation créera une bonne opportunité d’achat pour les taux des EM.

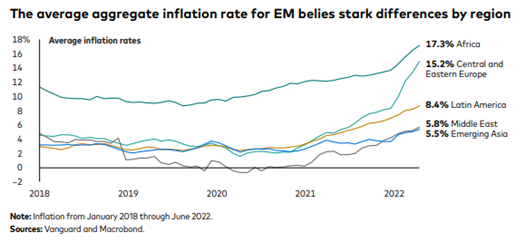

L’inflation des marchés développés (DM) a convergé vers celle des EM après 2020. Les différences dans les paniers de biens et de services utilisés pour mesurer l’inflation ont contribué à une inflation plus élevée dans les EM. Le conflit en Ukraine a d’abord déclenché une flambée des prix de l’énergie avant d’exercer plus récemment des pressions supplémentaires sur les prix des denrées alimentaires. Ces deux composantes représentent environ 30% de l’indice des prix à la consommation (CPI) des pays émergents, soit une part beaucoup plus élevée que dans les pays développés (en moyenne: 19% des indices). D’une manière générale, l’inflation dans les EM a été davantage déterminée par l’offre que dans les DM, ces derniers ayant bénéficié de mesures de relance plus importantes pour stimuler la croissance réelle au-delà de la tendance qui prévalait avant la pandémie. L’inflation dans les EM sera donc davantage susceptible de reculer lorsque les pressions du côté de l’offre s’atténueront.

Différences subtiles au sein des régions

Bien que la poussée inflationniste concerne tous les EM, des différences subtiles sont à noter. L’Europe centrale et orientale (CEE) a été la plus durement touchée par les prix de l’énergie et des denrées alimentaires, ce qui explique en quoi les taux directeurs de cette région pourraient être maintenus élevés pendant plus longtemps. La CEE est une région des EM où les taux directeurs sont les plus négatifs et où les marchés du travail sont très tendus. La hausse des anticipations d’inflation indique un risque que la CEE entre dans une spirale salaires-prix. En Amérique latine (LATAM), l’assouplissement budgétaire et monétaire relativement agressif par rapport aux autres pays de la zone euro en réponse aux chocs économiques provoqués par la pandémie de COVID-19 est en partie responsable du taux d’inflation élevé. La dépréciation de la monnaie qui en a résulté a exacerbé les pressions sur les prix, principalement via les denrées alimentaires et les salaires. Toutefois, le Mexique a fait relativement exception dans la région: le pays a offert un soutien budgétaire très limité pendant la pandémie, et la banque centrale a maintenu une politique plus conservatrice. En conséquence, la croissance a été plus faible, et si l’inflation a repris, la hausse a été moins spectaculaire qu’ailleurs.

Contrairement à la CEE et au LATAM, l’Asie a connu des hausses d’inflation relativement modérées, bénéficiant d’un meilleur ancrage des anticipations d’inflation, d’une moindre répercussion des coûts de la chaîne d’approvisionnement du fait de la proximité des centres manufacturiers mondiaux comme la Chine, et d’une marge de manœuvre budgétaire relativement plus importante pour financer des subventions ciblées. Marquée par un ralentissement économique, la Chine fait office d’exception, en ne présentant aucune anticipation de relèvement des taux par la banque centrale, ce qui s’explique en partie par des chiffres de l’inflation de base peu alarmants.

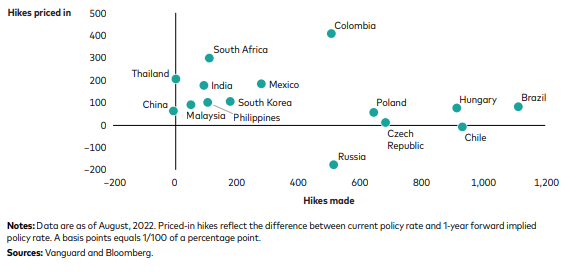

Les banques centrales des EM ont relevé leurs taux de manière proactive. Ils ont également préservé des taux réels plus élevés que les DM pendant la récente flambée d’inflation en relevant leurs taux directeurs de manière proactive. À un moment donné, les effets de base élevés des prix des matières premières et des denrées alimentaires lisseront les chiffres de l’inflation. Le poids plus élevé de ces composantes cycliques dans les paniers de consommation des EM laisse présager une désinflation plus forte que dans les DM. Les obligations locales (ou les taux) des EM constituent donc une classe d’actifs attrayante, car le marché intègre désormais dans ses prix de nombreux relèvements à venir en plus de ceux qui ont déjà été décidés par les banques centrales, comme l’illustre le graphique ci-dessous.

Certains EM ont fait plus d’efforts que d’autres en matière de taux d’intérêt.

Potentiel de génération d’alpha dans les taux locaux

Étant donné que les courbes à terme des taux nationaux ont intégré les anticipations de nouveaux resserrements dans la plupart des EM, on pourra envisager de jouer sur les taux à duration longue des EM une fois que l’on sera convaincu que la tendance actuelle s’est résolument inversée, ou lorsqu’une certaine courbe intégrera dans ses prix un excès de resserrement. Par exemple, en CEE, malgré les attentes d’une inflation de base persistante, on peut analyser les obligations d’État polonaises car elles semblent attrayantes au niveau de leur revalorisation et de leurs fondamentaux. En LATAM, la banque centrale du Brésil devrait annoncer une pause peu après avoir relevé les taux de 2% à 13,25%, et l’on peut penser que les «steepeners» (stratégies qui profitent de la hausse des taux à long terme par rapport aux taux à court terme) devraient devenir attrayants. Au Chili, dans un contexte où la croissance et l’inflation continuent de s’accélérer, la banque centrale ne pourra pas abaisser ses taux cette année et nous préférons jouer la duration courte à l’extrémité de la courbe pour profiter de la dissolution dans les prix du marché des abaissement de taux. En Asie, la Chine souffre des craintes de nouvelle vague de confinements liés au COVID-19 face au ralentissement du marché de l’immobilier, et nous évaluons des réengagements dans des opérations sur taux longs.

Nous sommes susceptibles de faire davantage confiance à des régimes dont les banques centrales sont plus crédibles en Asie, comme la Thaïlande, la Malaisie et la Corée du Sud, pour jouer les premières manches du plafonnement de la dynamique d’inflation en Asie. En Indonésie, l’amélioration de l’activité de crédit et le fort engagement de la banque centrale à soutenir les taux locaux nous incitent à ne pas nous lancer dans la duration longue pour le moment. Sur le continent africain, la banque centrale d’Afrique du Sud œuvre proactivement à prévenir une inflation à deux chiffres en relevant ses taux et en adoptant une approche de durcissement. Nous surveillons attentivement la situation politique et les rendements avec une préférence pour les taux longs.

On ne peut ainsi pas encore annoncer avec certitude l’atteinte du pic d’inflation dans les EM, mais force est de reconnaître que les taux dans ces pays commencent à (re-)devenir attrayants.

Retrouvez l’ensemble de nos articles Business