Votre portefeuille d’actions est-il sensible aux taux d’intérêt?

Par Dries Cornilly, Investment Manager, Asteria IM

Déterminer si un portefeuille d’actions d’impact est sensible aux taux d’intérêt dépend essentiellement de ses expositions thématiques. Plus important encore, la grande variété de thèmes et l’étendue de leur durée permettent aux gestionnaires de portefeuilles actifs de construire un portefeuille bien équilibré dont la sensibilité aux variations de taux d’intérêt n’est pas trop différente de celle du marché général. Ceci est particulièrement important dans le contexte actuel de hausse des taux d’intérêt, de forte volatilité des taux d’intérêt et d’inflation élevée, qui devrait continuer à favoriser les actifs à faible duration par rapport aux actifs à forte duration.

La hausse des taux d’intérêt a un effet désastreux sur le prix des obligations à longue échéance. Nous avons vu l’obligation autrichienne à longue échéance (RAGB 2.1 09/20/2117) passer d’un maximum de 235 à un minimum de 76,5 sur une période de 18 mois seulement, alors que les taux d’intérêt passaient de -0,50 % à 2,3 %. Il s’agit là d’un exemple extrême de la façon dont la duration détermine les rendements obligataires. Dans un monde où chaque point de base est examiné deux fois, les gestionnaires de portefeuilles de titres à revenu fixe sont très conscients de l’effet de la duration, qu’ils gèrent souvent de façon active.

Dans le monde des actions, la durée n’est pas aussi courante. Ici, l’accent est souvent mis (à tort) sur le concept magique de la croissance. Mais la croissance sans les bénéfices n’a aucun sens pour l’investisseur en actions. Tôt ou tard, les choses vont se gâter…

Toutefois, il est possible de prendre la définition de la duration et de l’appliquer aux actions cotées. Il est intuitif que les actions publiques de la plupart des entreprises se comportent comme des actifs de longue durée, car elles n’ont pas d’échéance fixe. Pour s’en convaincre, il suffit de considérer les ratios P/E dans une fourchette de 14 à 127 pour les plus grandes sociétés publiques, voir le tableau 1 pour les ratios P/E des 10 plus grandes positions du MSCI ACWI.

Tableau 1: Cours/bénéfices actuels (2022/08/04) et durée implicite des actions pour les 10 principales positions du MSCI ACWI

| Nom | Ratio P/E | Durée implicite des actions (en années) |

| Amazon.com, Inc. | 127.7 | 23.2 |

| Tesla, Inc. | 109.4 | 24.2 |

| NVIDIA Corporation | 44.9 | 23.6 |

| Microsoft Corporation | 30.8 | 23.0 |

| UnitedHealth Group Incorporated | 28.2 | 22.3 |

| Apple Inc. | 27.4 | 23.1 |

| Alphabet Inc. | 22.5 | 22.3 |

| Johnson & Johnson | 20.6 | 21.9 |

| Taiwan Semiconductor Manufacturing Company Limited | 17.0 | 22.2 |

| Meta Platforms, Inc. | 14.0 | 22.3 |

Source: Bloomberg pour les ratios P/E, calcul propre pour la durée implicite des actions.

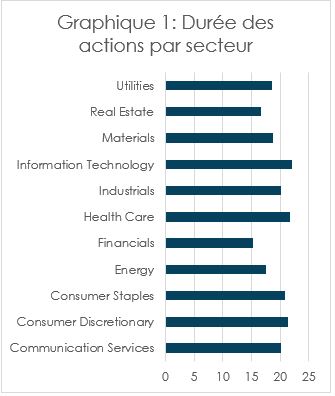

Sans surprise, les technologies de l’information et les soins de santé sont les secteurs dont la durée est la plus longue, comme le montre le graphique 1. Les secteurs de la finance et de l’immobilier ont la durée la plus courte. Le secteur des technologies de l’information contient de nombreux noms dont la valorisation actuelle implique des taux de croissance élevés et une rentabilité qui n’apparaîtra que dans un avenir lointain, ce qui explique la longue durée moyenne du secteur.

En termes de différences régionales, la duration implicite moyenne des actions en Amérique du Nord est de 21,6 ans, soit deux ans de plus que les 19,5 ans en Europe et 3,5 ans de plus que la duration moyenne de 18,0 ans au Japon. La durée moyenne de 18,8 ans sur les marchés émergents se situe entre le Japon et l’Europe.

Compte tenu de la prise de conscience croissante du risque systémique à long terme du changement climatique et d’autres risques liés au développement durable, on observe une tendance croissante à investir dans des entreprises dont les flux de trésorerie proviennent de la gestion de ces risques (thèmes dits durables ou environnementaux). Les arguments habituels sont que ces entreprises ont de grandes perspectives de croissance future en raison de l’augmentation rapide de la demande. Le risque est toutefois que ces entreprises soient exposées à des environnements de taux d’intérêt en hausse et qu’elles introduisent ainsi des risques de portefeuille inattendus pour l’investisseur durable. Pour tester ces risques, nous avons comparé la duration implicite des actions de certains thèmes à impact environnemental populaires avec leur secteur plus large ou des alternatives non durables.

Production d’électricité

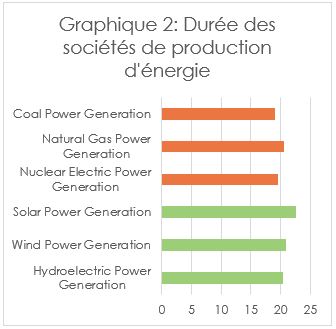

Le graphique 2 fait un zoom sur la durée médiane implicite des actions des sociétés appartenant aux différents types de méthodes de production d’énergie. Lorsque l’énergie est produite à partir de fossiles, la durée est généralement courte, avec seulement 19 ans pour le charbon et 20,5 ans pour le gaz naturel. Le nucléaire se situe entre les deux avec une durée moyenne de 19,6 ans. Il convient toutefois de noter la durée plus élevée des entreprises de production d’énergie solaire, avec une moyenne de 22,6 ans. Si un profil plus proche du gaz naturel est requis, l’éolien et l’hydroélectrique sont des alternatives viables avec des durées de 21,0 et 20,4 ans. La distribution d’énergie électrique, cependant, a une durée moyenne nettement plus faible de seulement 17,6 ans.

La durée plus courte des sociétés de combustibles fossiles, en particulier de la production d’électricité à partir du charbon, n’est pas surprenante compte tenu de leurs distributions en espèces actuellement élevées aux détenteurs d’actions. De plus, ces distributions devraient rester élevées dans un avenir proche, alors que l’économie est en transition vers des énergies plus propres. Au cours de la prochaine étape de la transition, les distributions de combustibles fossiles seront remplacées par leurs alternatives renouvelables, ce qui explique pourquoi les énergies renouvelables ont en moyenne une durée implicite plus longue.

Industriels

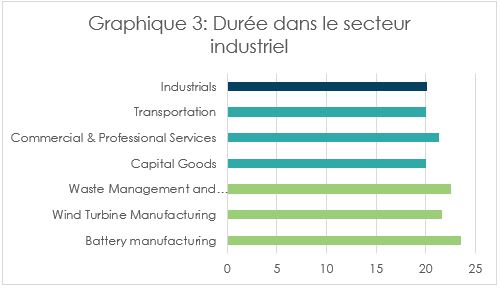

Le secteur industriel a une durée moyenne élevée de 20,2 ans. Au sein de ce secteur, les services commerciaux et professionnels ont la durée la plus longue, soit 21,3 ans. Nous mettons en évidence trois segments du secteur industriel qui sont populaires dans les investissements à impact environnemental, à savoir la fabrication de batteries, la fabrication d’éoliennes et les services de gestion des déchets et d’assainissement. Tous ces segments ont une durée plus longue que la moyenne des entreprises industrielles, ce qui les rend plus sensibles aux variations des taux d’intérêt.

Dans l’ensemble, la plupart des secteurs à fort impact que nous avons mis en évidence ont une sensibilité aux taux d’intérêt supérieure à la moyenne. Cependant, il existe de nombreuses opportunités de duration plus faible dans les secteurs à fort impact liés au recyclage ou à l’industrie manufacturière, en plus de l’industrie de la distribution d’électricité. Donc, la grande variété de thèmes et l’étendue de leur durée permettent aux gestionnaires de portefeuilles actifs de construire un portefeuille bien équilibré dont la sensibilité aux variations de taux d’intérêt n’est pas trop différente de celle du marché général.

Retrouvez l’ensemble de nos articles Business